조선해양

- Home

- 유망산업·입지

- 산업

- 조선해양

-

환경규제를 기회로 재도약하는 한국 조선·해양산업 내용닫기환경규제를 기회로 재도약하는 한국 조선·해양산업국제해사기구(IMO)는 해운산업 탄소배출 감축을 위해 환경규제를 강화하고 있다.

2013년에는 신조선 건조시 에너지효율을 높이도록 규제하는 에너지효율 지수(EEDI)를 도입하였다.

이후, 기존 운항 중인 현존선까지 규제 범위를 전면 확장하며, 2020년에는 선박 연료의 황 함유량을 기존 3.5%에서 0.5%로 제한하는

IMO 2020을 발표하였다. 최근, 2023년부터는 현존선 대상으로 에너지효율지수(EEXI*)와 탄소집약도 지수(CII**)를 도입하여 운항 중인

선박의 에너지효율과 탄소 배출량에 대한 규제가 본격화되고 있다.* EEXI(Existing Ship Energy Efficiency Index)는 현존선의 선박 효율성을 나타내는 지수

** CII(Carbon Intensity Indicator)는 선박의 탄소배출강도를 나타내는 지표환경규제 강화로 친환경 선박 수요가 증가할 것으로 예상되며, 이는 친환경·고부가가치 선박 생산에 강점이 있는 한국 조선소에 기회로 작용할 것이다.

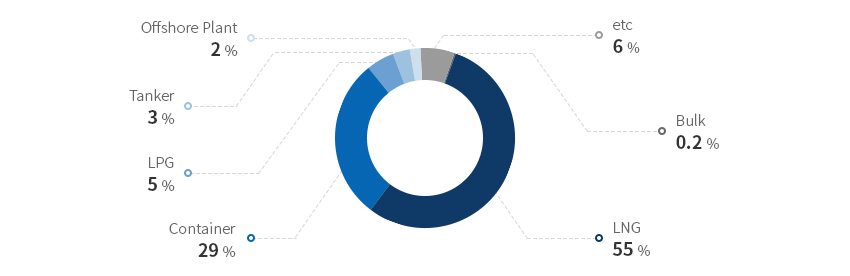

한국 조선산업은 2022년 전세계 고부가가치선박* 발주량의 58%를 수주했다. 특히 대형 LNG 운반선 발주량의 70%를 수주하며,

LNG운반선 1위 기술 강국의 면모를 보여주었다.

또한 한국 조선산업은 친환경 선박 시장에서도 전세계 발주량 2,606만 CGT 중 50% 이상을 수주했다. 특히, 친환경 선박 대표주자인

LNG추진선박 발주물량 54%를 수주하여 해당 시장 점유율 1위를 기록했다.* 대형LNG 운반선, 1.2만 TEU 이상 대형 컨테이너선, VLCC 2022년 전세계 고부가가치 선박 발주량

2022년 전세계 고부가가치 선박 발주량- 대형 LNG 운반선 1,452만 CGT, 168척

- 대형컨선 618만 CGT, 100척

- VLCC 9만 CGT, 2척

2022년 대형 LNG운반선 수주실적 - 한국수주 1,012만 CGT, 117척 (70%) ※ 자료 : 산업통산자원부(2023)

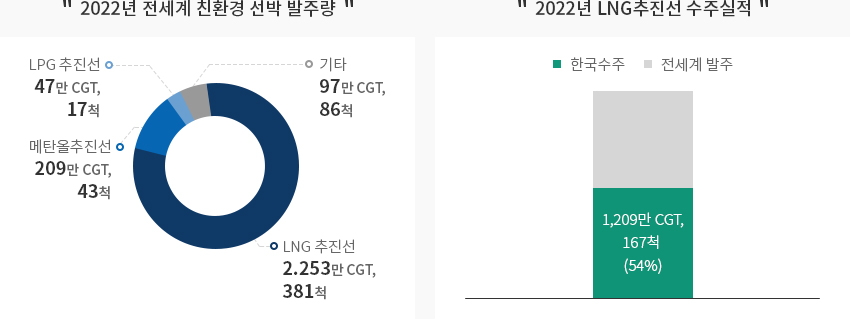

※ 자료 : 산업통산자원부(2023) 2022년 전세계 친환경 선박 발주량

2022년 전세계 친환경 선박 발주량- LNG 추진선 2.253만 CGT, 381척

- 메탄올추진선 209만 CGT, 43척

- LPG 추진선 47만 CGT, 17척

- 기타 97만 CGT, 86척

2022년 LNG추진선 수주실적 - 한국수주 1,209만 CGT, 167척 (54%) ※ 자료 : 산업통산자원부(2023)

※ 자료 : 산업통산자원부(2023) -

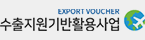

세계 1위 경쟁력을 보유한 한국 조선산업 내용열기세계 1위 경쟁력을 보유한 한국 조선산업산업연구원에서 발표한 "조선산업의 가치사슬별 경쟁우위 진단과 정책방향(2022)"에 따르면, 한국, 일본, 중국, EU 등

주요 조선산업 경쟁국 간 가치사슬 경쟁우위를 평가한 결과, 한국 조선산업의 종합경쟁력(86.7)은 세계 최고 수준인 것으로 조사되었다.

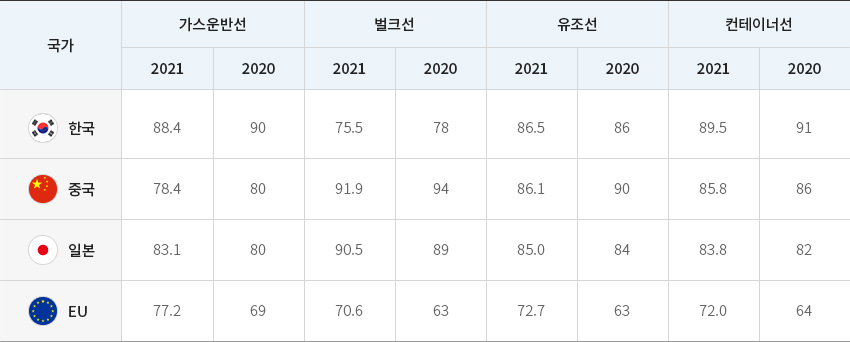

특히, 가치사슬별로 보면 한국은 R&D·설계와 생산 부분에서 강점이 두드러졌다."국가별 조선산업 경쟁우위 진단결과"선종별 경쟁우위 종합평가에서 한국은 가스 운반선(LNG/LPG 운반선), 유조선, 컨테이너선에 비교 우위가 있는 것으로 나타났으며, 특히 가스운반선과 컨테이너선과 같은 고부가가치 선박 분야에서 2년 연속 일본과 중국보다 경쟁우위가 있는 것으로 분석되었다. 이 분야에서 한국이 상당한 우위를 보이고 있는 것은 다양한 선종 건조 경험을 통한 설계 유연성에 기인한 R&D·설계 부문의 강점, 대규모 건조 시설과 시스템 기반 규모의 경제로 인한 생산부문의 강점에 기인한 것으로 분석된다."선종별 경쟁우위 종합평가 결과"

선종별 경쟁우위 종합평가 결과 표로 국가 가스운반선, 벌크선, 유조선, 컨테이너선 정보 제공 국가 가스운반선 벌크선 유조선 컨테이너선 2021 2020 2021 2020 2021 2020 2021 2020 한국 88.4 90 75.5 78 86.5 86 89.5 91 중국 78.4 80 91.9 94 86.1 90 85.8 86 일본 83.1 80 90.5 89 85.0 84 83.8 82 EU 77.2 69 70.6 63 72.7 63 72.0 64  ※ 자료 : 산업연구원(2022)

※ 자료 : 산업연구원(2022)

※ 주 : 1) 경쟁우위요소 및 가치사슬, 제품별 중요도를 가중치로 활용하여 최종적으로 각 산업별·국가별·제품별 종합점수 100점 만점으로 산출

2) (100점) 세계최고 수준, (90점) 세계최고 수준의 97~99%, (80점) 94~96%, (70점) 91~93%, (60점) 86~90% -

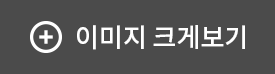

K-조선소, 고부가가치 선박 중심 선별수주 내용열기K-조선소, 고부가가치 선박 중심 선별수주한국 조선산업은 2018년 이후 세계에서 발주되는 선박 중 30% 이상을 꾸준히 수주하고 있으며,

이는 수주량 기준 중국에 이어 세계 2위 수준이다.

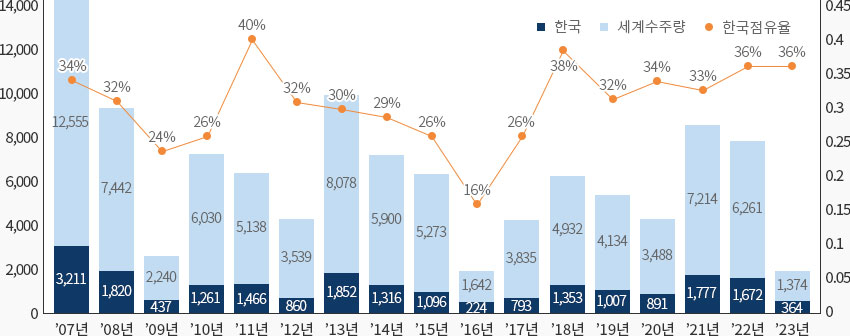

클락슨 리서치에 따르면, 한국의 주요 조선사인 현대중공업(현대미포, 현대삼호를 포함), 삼성중공업, 대우조선해양은 수주잔량 기준 세계 1~3위를 기록하며, 평균 3~4년치 일감을 확보한 것으로 알려졌다.한국 조선사의 수주잔량은 2023년 5월 6일 기준 3,821만 CGT로 2011년 이후 가장 많은 수주를 확보하고 있다.

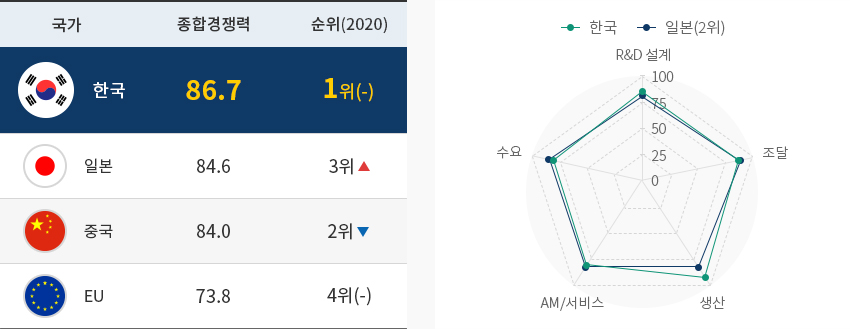

선종별 수주현황을 살펴보면, 대표적 고부가가치 선박인 LNG운반선이 55%를 차지하고 있으며, 컨테이너선, LPG운반선, 탱커선 등도 경쟁력을 유지하며 수주잔량을 보유하고 있다.

또한, 수주잔량 중 74%가 대체연료 포함 선박으로 구성되어, 친환경 선박 중심 수주를 하고 있다."세계 시장에서 한국의 수주 점유율"(단위 : 만 CGT)

세계 시장에서 한국의 수주 점유율 표로 년도, 한국, 세계수주량, 한국점유율 정보 제공 년도 한국 세계수주량 한국점유율 ’07년 3,211 12,555 34% ’08년 1,820 7,442 32% ’09년 437 2,240 24% ’10년 1,261 6,030 26% ’11년 1,466 5,138 40% ’12년 860 3,539 32% ’13년 1,852 8,078 30% ’14년 1,316 5,900 29% ’15년 1,096 5,273 26% ’16년 224 1,642 16% ’17년 793 3,835 26% ’18년 1,353 4,932 38% ’19년 1,007 4,134 32% ’20년 891 3,488 34% ’21년 1,777 7,214 33% ’22년 1,672 6,261 36% ’23년 364 1,374 36%  ※ 자료 : 클락슨리서치 (2023.5.6. 기준)

※ 자료 : 클락슨리서치 (2023.5.6. 기준)

※ 주 : 2023년은 1~4월까지 누적"한국 주요 조선사 수주잔량"

- '07년 5,495

- '08년 6,939

- '09년 5,986

- '10년 5,005

- '11년 4,291

- '12년 3,383

- '13년 3,153

- '14년 3,523

- '15년 3,363

- '16년 2,624

- '17년 1,833

- '18년 1,973

- '19년 2,214

- '20년 2,107

- '21년 2,661

- '22년 3,458

- '23년 3,821

※ 자료 : 클락슨리서치 (2023.5.6. 기준)

※ 자료 : 클락슨리서치 (2023.5.6. 기준)

※ 주 : 2023년은 1~4월까지 누적한국 조선산업은 이러한 선별수주를 통한 수익성 개선으로 흑자전환을 기대하고 있다.

2021년과 2022년에 한국 조선산업은 대량수주를 기록했지만, 매출액과 영업이익은 비교적 부진하였다.

이는 조선산업이 선박 건조에 장기간이 필요한 수주산업이기 때문에 발생하는 특징으로,

수주 이후 영업실적으로 반영되기까지 약 2년간의 시차가 존재한다.

한국 주요 조선사가 2021년 선가 상승기에 고부가가치 선박 중심의 수주 포트폴리오를 구축했다는 점을 고려해볼 때,

2023년부터는 수익성 개선 및 흑자전환을 기대해 볼 수 있을 것이다."조선3사 영업실적 현황"조선3사 영업실적 현황 표로 구분, 년도 정보제공 구분 ‘20년 ‘21년 ‘22년 조선3사 (한국조선해양, 삼성중공업, 대우조선해양) 매출액(백만 달러) 24,402 23,233 21,755 영업이익(백만 달러) -701 -3,888 -2,185 ※ 자료 : 조선3사 연간 재무제표 (2023) -

글로벌 기자재 기업의 한국진출 사례 내용열기글로벌 기자재 기업의 한국진출 사례한국콩스버그마리타임(주)은 선도적인 해양기술과 선박 자동화 기술을 보유한 노르웨이 기업 Kongberg사의 자회사로,

선박 운항과 관련된 자동화 장비를 공급하는 기업이다.

1999년 한국에 진출한 후 2007년 부산 미음에 공장을 설립하였으며, 236명의 직원을 고용하고 있다.

한국콩스버그마리타임은 국내 주요 조선사를 대상으로 선박 자동화 시스템, 자동 위치 제어 시스템, 네비게이션 시스템, 선박 추진 시스템 등 선박기자재를 공급하고 있으며, 국내 최고의 선박자동화시스템 업체로 인정받고 있다.

현재 본사는 부산에 위치해 있으며 거제, 울산, 목포에 사무실을 두고 있다."Kongsberg사 글로벌 네트워크""한국콩스버그마리타임(주) 성장세"

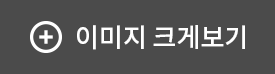

한국콩스버그마리타임(주) 성장세 표로 순위, 기업명, 매출액(억 원), 매출액 증가율 정보 제공 순위 기업명 매출액(억 원) 매출액 증가율 1위 한국콩스버그마리타임(주) 1,428 59.9% 2위 나비스오토모티브시스템즈(주) 890 57.4% 3위 (주)비엔케이시스템 683 32.3% 4위 (주)마이비 494 12.9% 5위 트리노드(주) 490 283.9% 6위 나비스(주) 413 42.1% 7위 (주)삼주 200 20.1% 8위 앤시정보기술(주) 179 0.2% 9위 엔컴(주) 164 58.0% 10위 (주)큐엠시네마 129 16.1%

-

정부의 조선산업 초격차 확보 주요 전략 내용열기정부의 조선산업 초격차 확보 주요 전략한국 조선산업은 장기 불황 이후 재도약의 기회를 모색하고 있다.

이를 위해 정부는 “조선산업 초격차 확보 전략”을 발표하며 미래 조선시장에서 경쟁력을 유지하기 위한 전략을 마련했다.

또한 도출된 초격차 전략을 바탕으로 인력 확충, 기술개발, 수출 경쟁력 강화를 위한 세부 시행방안들을 연달아 발표하며

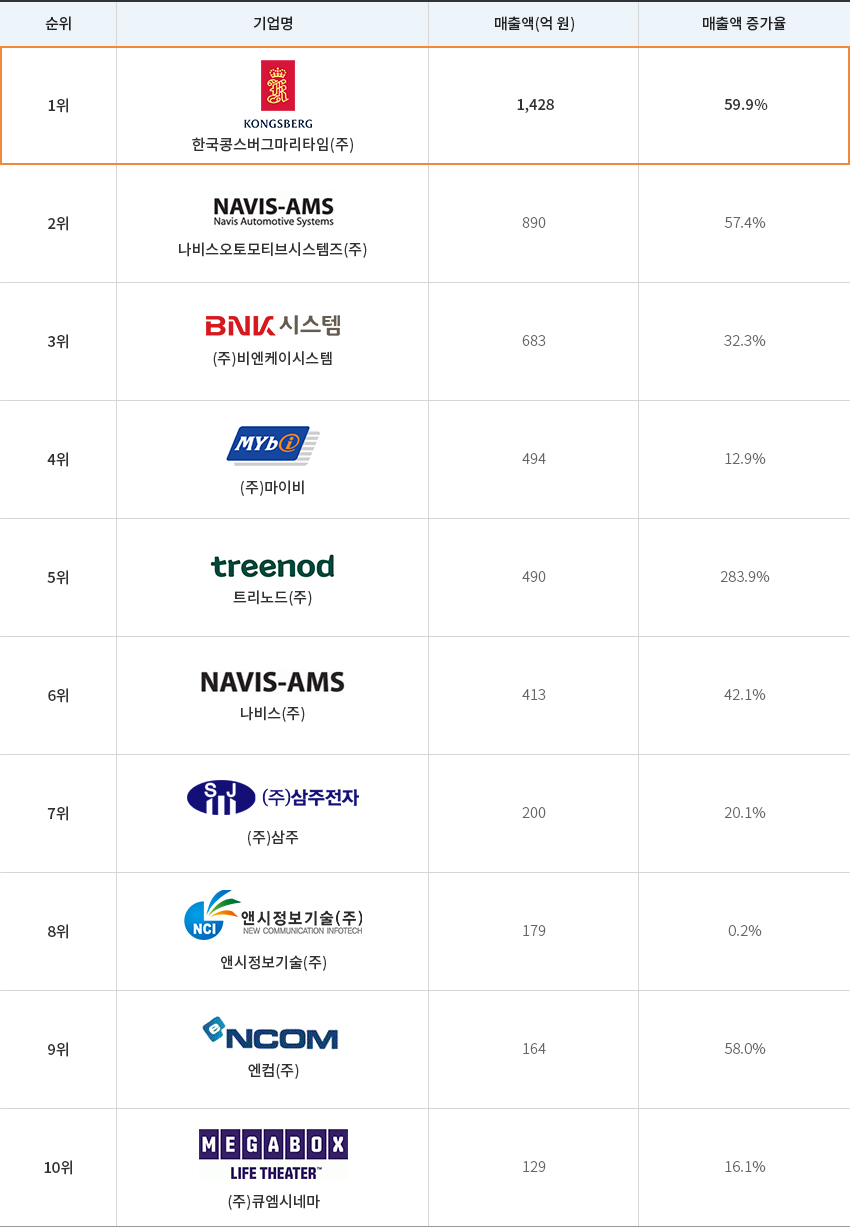

전략을 구체화하고 있다."최근 한국 조선산업 주요 정책 현황 " 조선산업 초격차 확보 전략(2022.10.19.)한국 조선산업의 미래경쟁력을 확보하기 위한 전략

조선산업 초격차 확보 전략(2022.10.19.)한국 조선산업의 미래경쟁력을 확보하기 위한 전략- 조선산업의 인력난 완화를 위한 생산·기술분야의 종합적 인력 확충 지원

- 미래 선박시장 주도권 선점을 위한 기술·시장 초격차 확보

- 조선산업 수출 경쟁력 강화를 위한 금융지원 추진

- 조선업 외국인력 도입 애로 해소 방안 (2023.1.6.)

- 조선산업 외국인 근로자 확보를 위한 비자발급 소요시간 단축

- 조선소 취업가능 비자 인원제한 확대조치 (기존 2천명 → 개선 5천명)

- 2023년도 친환경선박 개발시행계획 (2023.1.30.)

- 친환경선박 관련 예산 전년 대비 52% 확대 (‘22년: 956억 → ’23년: 1,454억)

- 특히, 무탄소 선박 핵심기술 및 기자재 국산화 등 친환경선박 기술 개발 예산 대폭 확대 (‘22년: 408억 → ’23년: 722억)

- 조선산업 금융지원 확대방안(2023.4.6.)

- 수주 증가, 선가상승, 선수금 비중 확대로 선수금환급보증(RG) 확대 필요

- (대형조선사) 금융기관은 남은 RG 한도를 적기에 발급하고, 한도 초과시 산업은행, 수출입은행과 6개 시중은행이 추가 분담안을 마련해 조선사 수주 노력 지원

- (중형조선사) 수주활성화를 위해 무역보험공사의 RG 비율을 기존 70%에서 85%까지 상향하고, 수익성 검토를 통한 추가 RG 발급 지원

-

앵커기업 중심 조선 해양 클러스터 내용열기앵커기업 중심 조선 해양 클러스터한국의 조선해양 산업은 대부분 동남권과 서남권 그리고 일부 수도권에 집중되어 있다.

특히 부산, 울산, 창원, 거제 등이 위치한 동남권은 많은 중/대형 조선소가 모여 있어 조선산업 클로스터로서 중요한 역할을 하고 있다.

현대중공업, 대우조선해양, 현대미포조선 등 대형 조선소 및 관련 기업의 비중이 상대적으로 높은 반면, 영세 사업체 수 비중은

다른 지역에 비해 낮은 것이 특징이다.전남 목포, 영암 등이 위치한 서남권은 대형 조선소인 현대삼호중공업이 큰 비중을 차지하고 있으며, 중소 조선사 및 조선기자재업체가 많은 것이 특징입니다.

현대삼호중공업, 대한조선 등 중대형 조선사가 인접한 목포, 영암, 해남 지역에 전남 전체 조선업체의 71.5%가 위치하고 있습니다."주요 조선산업단지와 특징"

- 전라북도 군산

- 주요 중대형 조선소 : 현대중공업

- 산업단지 특징

- 주력 생산품 : 선박블록(선체)

- 특성 : 낮은 기술수준

- 해외수출 : 내수위주

- 조선업계 전속률 : 높음

- 울산 방어진,남목

- 주요 중대형 조선소 : 현대미포조선, 현대삼호중공업

- 산업단지 특징

- 주력 생산품 : 선박블록(선체), 엔진일부

- 특성 : 낮은 기술수준

- 해외수출 : 내수위주나 수출업체 有

- 조선업계 전속률 : 높음

- 전라남도 목포, 대불

- 주요 중대형 조선소 : 현대삼호중공업

- 산업단지 특징

- 주력 생산품 : 선박블록(선체), 의장품(배관), 중소형 선박

- 특성 : 다품종, 임가공 중심

- 해외수출 : 내수위주

- 조선업계 전속률 : 높음

- 부산 영도

- 주요 중대형 조선소 : 한진중공업, 대선조선

- 산업단지 특징

- 주력 생산품 : 선박용 전기전장, 의장품(선실, 배관)

- 특성 : 기술 및 인력수준 높음, 임가공 중심

- 해외수출 : 수출업체 多

- 조선업계 전속률 : 보통

- 부산 거제

- 주요 중대형 조선소 : 한화오션(구 대우조선해양), 삼성중공업

- 산업단지 특징

- 주력 생산품 : 선박용 전기전장, 의장품(선실, 배관)

- 특성 : 기술 및 인력수준 높음, 임가공 중심

- 해외수출 : 수출업체 多

- 조선업계 전속률 : 보통

- 경상남도

- 주요 중대형 조선소 : 케이조선(진해), HSG성동조선(통영), SK오션플랜트(고성), SPP조선(고성, 사천)

- 산업단지 특징

- 주력 생산품 : 선박용 엔진, 발전기

- 특성 : 대기업/중견기업 중심

- 해외수출 : 수출업체 有

- 조선업계 전속률 : 보통

※ 자료 : 산업연구원(2023)

※ 자료 : 산업연구원(2023) - 전라북도 군산

-

단지명한내조선특화농공단지

-

최초지정일2007.08.13

-

지정면적(km2)277,868

-

관리기관경상남도 거제시

-

인근철도역부산역

-

역과 거리(km)59

-

인근공항김해국제공항

-

공항과의 거리(km)57

-

공업용수 공급용량(톤/일)-

-

소속 기초 지자체경상남도 거제시

-

인구수(명)246,402

-

단지명안정국가산업단지

-

최초지정일1974.04.01

-

지정면적(km2)3,866,224

-

관리기관한국산업단지공단

-

인근철도역진주역

-

역과 거리(km)46

-

인근공항사천공항

-

공항과의 거리(km)45

-

공업용수 공급용량(톤/일)6500(㎥/일)

-

소속 기초 지자체경상남도 통영시

-

인구수(명)129,226

-

단지명대양일반산업단지

-

최초지정일2009.02.05

-

지정면적(km2)1,545,007

-

관리기관전라남도 목포시

-

인근철도역목포역

-

역과 거리(km)6

-

인근공항무안국제공항

-

공항과의 거리(km)34

-

공업용수 공급용량(톤/일)5,138(㎥/일)

-

소속 기초 지자체전라남도 목포시

-

인구수(명)226,875

-

단지명진북농공단지

-

최초지정일1989.12.15

-

지정면적(km2)133,170

-

관리기관경상남도 창원시

-

인근철도역마산역

-

역과 거리(km)22

-

인근공항사천공항

-

공항과의 거리(km)51

-

공업용수 공급용량(톤/일)330(㎥/일)

-

소속 기초 지자체경상남도 창원시

-

인구수(명)1,038,677

-

단지명해룡산업단지(광양만권경제자유구역)

-

최초지정일1998.04.22

-

지정면적(km2)1,592,808

-

관리기관전라남도 순천시,광양만권경제자유구역청

-

인근철도역율촌역

-

역과 거리(km)5

-

인근공항여수공항

-

공항과의 거리(km)11

-

공업용수 공급용량(톤/일)4,614(㎥/일)

-

소속 기초 지자체전라남도 순천시

-

인구수(명)281,999

-

단지명오비2일반산업단지

-

최초지정일2014.09.05

-

지정면적(km2)108,613

-

관리기관경상남도 거제시

-

인근철도역진해역

-

역과 거리(km)65

-

인근공항김해국제공항

-

공항과의 거리(km)63

-

공업용수 공급용량(톤/일)64(㎥/일)

-

소속 기초 지자체경상남도 거제시

-

인구수(명)246,402